這篇是 〈什麼是殖利率?〉的續集。上一篇大略介紹了股票與債券的各種殖利率,這次則要介紹影響債券價格波動的因素。要注意的是,這篇講的不是不同債券之間的利差!這次特別focus在同一支債券本身的價格波動,造成不同債券之間利差的原因,下次有機會再分享!

來一個單刀直入。會影響債券價格波動的因素有:

(1) 債券本身信用的變化。

(2) 折價/溢價發行債券,隨著到期日的接近,價格會趨近面值。

(3) 債券本身的殖利率(被市場整體利率環境所影響)。

(4) 到期期限(maturity)。

(5) 票面利率。

以下做比較詳細的描述。

(1) 債券本身信用的變化

對於債券信用評等的介紹在這裡:〈債券的信用評等該怎麼看?〉

信用的不同,導致投資人需承受的風險不同,所要求的風險貼水(risk premium)也不一樣,這就不多說了。

(2) 折價/溢價發行債券,隨著到期日的接近,價格會趨近面值

舉一年期美國政府發行之5%國庫券(treasury bill)為例:

很多人會簡單的將一年期以下的美國政府公債歸類為國庫券,但事實上國庫券的最長期限是2年!國庫券最大的特色,是不提供票面利息。以本例而言,假如面值是$100,殖利率為5%,那國庫券會用$95折價發行,換句話說投資人用$95買一張債券,到期時拿回$100。顯而易見的,在到期的過程中,債券的價格是線性的從$95變為$100。

(3) 債券本身的殖利率(被市場整體利率環境所影響)

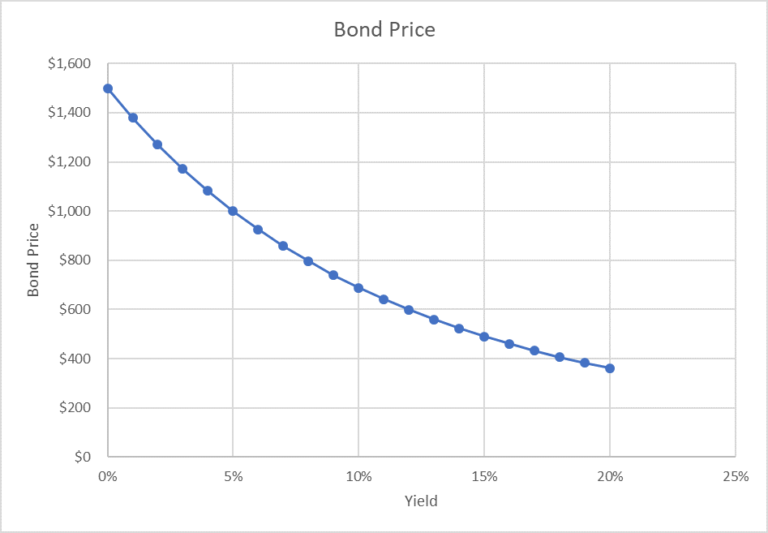

其他因素不變,債券殖利率與債券價格的變化呈相反關係,但這個變化關係不是一成不變的。

由上圖可以看到,比較債券殖利率不同的變動區間,如0~5%和10~15%兩個區間,債券價格下跌的幅度是不一樣的。

這個性質來自於債券價格與殖利率畫出的曲線凸向原點,所以叫做「凸性」。凸性使債券在殖利率越高的時候,越不需擔心殖利率再繼續上升,因為同樣的利率點數上升,債券價格會越跌越少。凸性是不是很吸引人的性質呢?不過再次的,凸性的詳細介紹,容我放到下一篇。

(4) 到期期限(maturity)

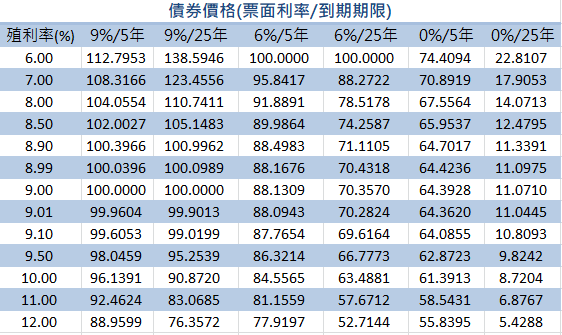

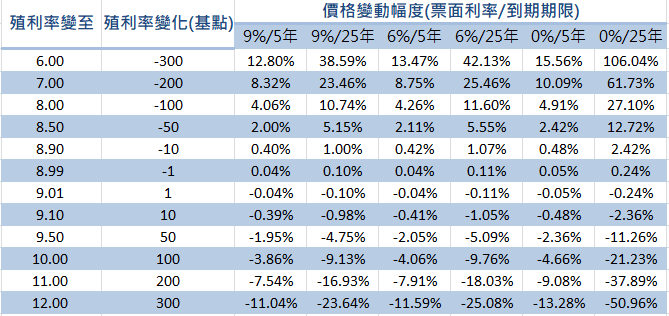

固定初始殖利率&票面利率,到期期限越長,債券價格的波動性越大。這個特性可以觀察上圖的9%、6%、0%等6支債券各自5年到期和25年到期的比較。

(5) 票面利率

固定初始殖利率&到期期限,票面利率越低,債券價格的波動性越大。我再把上面這張圖的數據,變成價格波動的%。(注意初始殖利率都是9%),大家可以再驗證一下(3)(4)(5)三個債券價格的波動特性。

講完了債券價格的波動因素與特性,下一篇要來介紹債券價格波動的衡量方法還有凸性。

P.S. 數據參考 Bond Markets, Analysis, and Strategies- Frank J. Fabozzi, 8E

封面圖片來源:unsplash